中国经济网北京6月16日讯 今日,恒勃股份(301225)在深交所上市。

深交所:恒勃股份(301225)

恒勃股份多年来主要从事内燃机进气系统及配件的研发、生产和销售,主要产品包括汽车进气系统及配件、摩托车进气系统及配件和通用机械进气系统及配件。

本次发行前,周书忠持有公司3,009.00万股,占公司总股本的38.83%,为恒勃股份第一大股东,系公司控股股东。公司实际控制人为周书忠、胡婉音和周恒跋,其中周书忠和胡婉音系夫妻关系,周恒跋系周书忠和胡婉音之子。本次发行前,周书忠直接持有公司38.83%的股份,通过启恒投资间接持有公司14.06%的股份,合计持有公司52.89%的股份;胡婉音直接持有公司23.30%的股份,通过启恒投资间接持有公司0.17%的股份,合计持有公司23.47%的股份;周恒跋直接持有公司15.53%的股份。周书忠、胡婉音和周恒跋三人直接或间接持有公司股份的比例合计为91.89%,共同控制公司的经营决策、人事任免等事宜,共同拥有公司控制权,其中胡婉音拥有美国永久居留权。

恒勃股份本次发行募集资金总额为92,288.08万元,用于恒勃控股股份有限公司年产150万套汽车进气系统及100万套燃油蒸发污染物控制系统扩产项目、重庆恒勃滤清器有限公司年产130万套汽车进气系统扩产项目、恒勃控股股份有限公司研发改造升级及数据中心建设项目、补充流动资金项目。

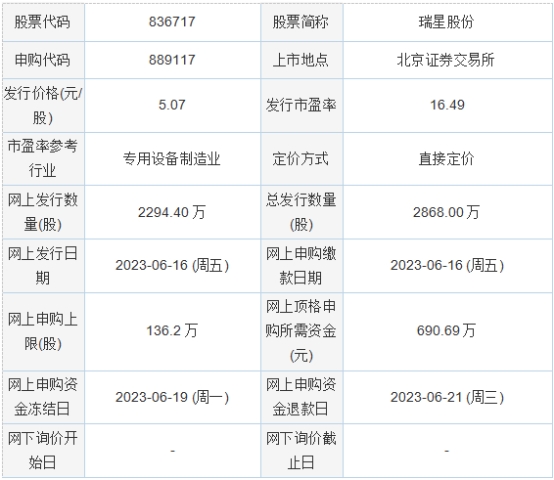

河北瑞星燃气设备股份有限公司(北交所)

保荐机构(主承销商):华西证券股份有限公司

发行情况:

公司简介:

瑞星股份主要从事城市燃气输配系统中调压设备的研发、设计、生产和销售,主营产品包括调压器类产品、调压装置类产品和压力容器类产品。

谷红军直接持有瑞星股份5,760.00万股股份,持股比例为66.98%,且担任公司董事长、总经理,对公司股东大会、董事会的重大决策和经营活动能够产生重大影响。因此,谷红军系公司控股股东、实际控制人。

瑞星股份2023年6月13日发布的招股书显示,公司拟募集资金16,000.00万元,用于研发中心项目、燃气调压设备生产扩建项目。

瑞星股份2023年6月13日发布向不特定合格投资者公开发行股票并在北京证券交易所上市发行公告,若本次发行成功,超额配售选择权行使前,预计公司募集资金总额14,540.76万元,扣除发行费用2,497.27万元(不含增值税)后,预计募集资金净额为12,043.49万元;若超额配售选择权全额行使,预计公司募集资金总额为16,721.87万元,扣除发行费用2,680.56万元(不含增值税),预计募集资金净额为14,041.31万元。

常州时创能源股份有限公司

保荐机构(主承销商):华泰联合证券有限责任公司

发行情况:

公司简介:

时创能源相继推出了光伏湿制程辅助品、光伏设备及光伏电池三大类主要产品,主要从事相关产品的研发、生产和销售业务。

截至2023年6月8日,时创投资持有公司39.71%的股权,为公司的控股股东。2023年6月8日,符黎明持有时创投资65.00%的股权并担任执行董事、总经理,为时创投资实际控制人;持有湖州思成16.48%的出资份额并担任执行事务合伙人,且湖州思成合伙协议约定执行事务合伙人执行合伙事务,未对重大事项决策作出特殊约定,为湖州思成实际控制人。符黎明通过时创投资、湖州思成合计控制公司77.83%的股权,为公司的实际控制人。

时创能源2023年6月8日发布的招股意向书显示,公司拟募集资金109,597.49万元,用于高效太阳能电池设备扩产项目、新材料扩产及自动化升级项目、高效太阳能电池工艺及设备研发项目、研发中心及信息化建设项目、补充流动资金。

时创能源2023年6月15日发布首次公开发行股票并在科创板上市发行公告,公司本次募投项目预计使用募集资金金额为1,095,974,900.00元。按本次发行价格19.20元/股和4,000.0800万股的新股发行数量计算,若本次发行成功,预计公司募集资金总额768,015,360.00元,扣除67,084,227.97元(不含增值税)的发行费用后,预计募集资金净额700,931,132.03元(如有尾数差异,为四舍五入所致)。