中国经济网北京2月23日讯 今日,峆一药业(430478)在北交所上市。

北交所:峆一药业(430478)

峆一药业的主营业务为高级医药中间体、原料药及相关产品的研发、生产与销售,主要产品类别包括抗过敏类、抗血栓类、抗氧化类、胃溃疡类、抗病毒类、解热镇痛类和紫外线吸收剂等。公司主要产品为普仑司特、盐酸沙格雷酯、4-羟基香豆素、白藜芦醇、莫沙必利、塞来昔布、联苯双酯、二苯甲酰基间苯二酚等特色原料药的高级医药中间体及相关产品。

截至公告签署日,董来山直接持有公司股份1,574.1786万股,占总股本的52.41%,为公司的控股股东暨实际控制人。

峆一药业本次发行新股募集资金总额为11,105.60万元(超额配售选择权行使前),全部用于年产198吨普仑司特无水物等十二种医药中间体项目(二期)。

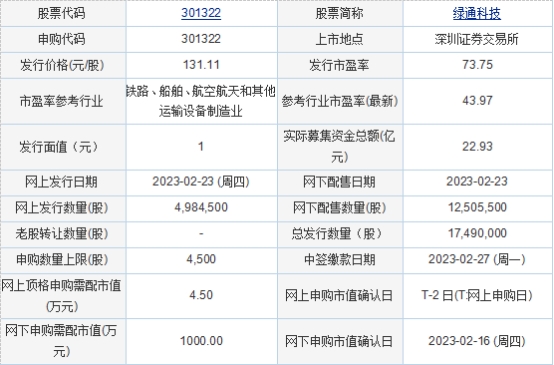

广东绿通新能源电动车科技股份有限公司

保荐机构(主承销商):兴业证券股份有限公司

发行情况:

公司简介:

公司从事场地电动车的研发、生产和销售。报告期内,公司主要产品分为高尔夫球车、观光车、电动巡逻车、电动货车、配件。

截至招股意向书签署之日,张志江直接持有公司21,653,666股股份,通过富腾投资间接持有公司604,320股股份,合计持有公司22,257,986股股份,占公司发行前股份总数的42.44%,系公司的控股股东。报告期内,张志江一直担任公司的董事长兼总经理,能够对公司股东大会和董事会的决议产生重大影响,且能够对公司董事和高级管理人员的提名及任免产生重大影响。因此,张志江为公司的实际控制人。张志江的配偶骆笑英直接持有公司320,000股股份,占公司发行前股份总数的0.61%,系张志江的一致行动人。

2023年2月22日,绿通科技发布的发行公告显示,公司拟使用募集资金金额为40,494.96万元。若本次发行成功,预计公司募集资金总额约为229,311.39万元,扣除预计发行费用约19,137.42万元(不含增值税)后,预计募集资金净额约为210,173.97万元。

2023年2月15日,绿通科技发布的首次公开发行股票并在创业板上市招股意向书显示,公司拟募集资金40,494.96万元,分别用于年产1.7万台场地电动车扩产项目、研发中心建设项目、信息化建设项目、补充营运资金项目。

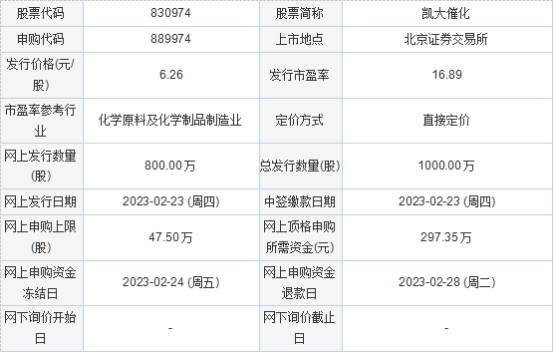

杭州凯大催化金属材料股份有限公司(北交所)

保荐机构(主承销商):国金证券股份有限公司

发行情况:

公司简介:

公司主要从事贵金属催化材料的研发、生产和销售,也提供贵金属加工以及失效贵金属催化材料回收服务,具备与下游客户形成产品供应、失效产品回收的良性循环合作模式的能力。贵金属催化材料是以贵金属及其化合物发挥催化活性作用,能改变化学反应速率,且其本身的组成、性质和质量在反应前后不发生变化的材料。公司主要产品包括贵金属前驱体、贵金属催化剂,可广泛应用于内燃机尾气净化、化工、氢能源等众多行业领域。

公司控股股东、实际控制人为姚洪、林桂燕夫妇。截至招股说明书签署之日,姚洪、林桂燕直接持有凯大催化18.3396%的股份;林桂燕通过杭州仁旭投资合伙企业(有限合伙)间接控制凯大催化4.2915%的股份;2022年5月16日,姚洪、林桂燕与仁旭投资、谭志伟、郑刚、沈强和唐向红签署《一致行动协议》,姚洪、林桂燕夫妇通过直接和间接持股及签署《一致行动协议》合计控制公司33.2048%的股份,为公司控股股东与实际控制人。

2023年2月20日,凯大催化发布的发行公告显示,若本次发行成功,超额配售选择权行使前,预计公司募集资金总额6,260.00万元,扣除发行费用1,078.74万元(不含增值税)后,预计募集资金净额为5,181.26万元;若超额配售选择权全额行使,预计公司募集资金总额为7,199.00万元,扣除发行费用1,163.79万元(不含增值税),预计募集资金净额为6,035.21万元。

2023年1月19日,凯大催化发布的招股说明书显示,公司拟募集资金20,360.00万元,分别用于杭政工出[2020]31号地块工业厂房项目、新建年产1200吨催化材料项目、补充流动资金。